2019年06月02日

一、上周市场回顾

1、资金面

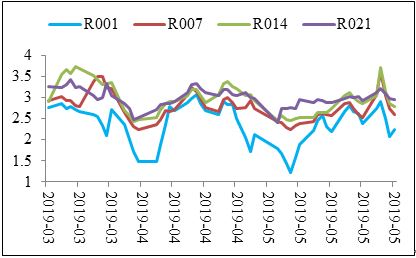

受包商银行被接管事件影响,银行出钱较为谨慎,资金利率在上周一、周二大幅走高,央行在上周三大额净投放2500亿7天逆回购,资金利率开始下行,上周五R001加权收在2.23%,较上周下行14bp,R007加权收在2.59%,较上周上行6bp,R014加权收在2.78%,较上周下行8bp,R021加权收在2.94%,较上周上行4bp。

数据来源:wind[1]

下周有9130亿公开市场操作到期,其中6月6日有4630亿1年期MLF到期,央行表示,人民银行对6月份影响流动性的各类因素已作了全面估计和充分准备,将根据市场资金供求情况灵活开展公开市场逆回购和中期借贷便利操作。

2、利率债

一级市场:国债、国开、政金债、地方债发行量、偿还量、净融资额(与上周比较)。

二级市场:

上周国债期货主力合约T1909累计上涨0.21%,受包商银行被托管事件冲击,周初市场流动性趋紧,但央行加大公开市场投放力度,流动性重回宽松状态,同时,中美贸易摩擦持续发酵,美国国债收益率普跌且3月期与10年期国债收益率再次出现倒挂。全周看,国债各期限品种中债估值收益率全线下行,其中5年期、10年期国债收益率下行幅度较大;国开债各期限品种中债估值收益率多数上行,其中1年期、3年期国开债收益率上行幅度较大:

3、信用债

一级市场:非金融企业短融、中票、企业债、公司债发行量、偿还量、净融资额(与上周比较)

二级市场:

包商事件引发商业银行资产负债结构调整,商业银行抛售债券资产以应对负债端压力,信用债收益率有所上行:

*根据6月02日数据整理

流动性较好的利率债被抛售,信用利差继续收窄, 1年期、3年期中债估值AA、AA+评级的信用债利差已经处于历史前10%分位数水平。

*根据6月02日数据整理

4、可转债

上周,A股市场情绪较前一周有所改善,受MSCI扩容、流动性宽松预期、人民币汇率有所企稳等因素影响,上半周呈现小幅反弹,随后窄幅震荡。截至上周五,上证综指上涨1.6%,分行业来看,除银行板块下跌0.2%之外其余各行业普涨,农林牧渔、有色金属、国防军工涨幅居前,分别为12.04%、6.97%、4.45%,家电、采掘、休闲服务涨幅居后,分别为0.01%、0.61%、0.65%。

中证转债指数下跌0.76%,成交量有所下降,走势弱于正股,个券跌多涨少,金农、冰轮、天马涨幅居前,张行、百合、亚药跌幅居前。

二、本周市场展望

经济基本面:

1、5月份高频数据跟踪

商务部最新高频数据显示食用农产品价格环比回落0.5%,蔬菜价格大幅回落4.1%,随着时令蔬菜、瓜果上市,通胀上行的压力得到缓释,预计5月份CPI同比在2.6%-2.7%。统计局上周公布PMI数据显示,主要原材料购进价格回落至51.8(前值53.1),预计5月份PPI在0.5%-0.6%。

上周钢铁社会库存去化18.8万吨至1102.78万吨,环比回落,并明显弱于去年同期水平;从吨钢毛利看,铁矿石价格大幅上涨,尽管钢价有所上涨,但吨钢毛利下降,显示钢企议价能力转弱。从水泥的情况看,水泥粉磨站开工率在4月下旬有所回落,熟料库存明显下降,水泥价格基本持平。玻璃库存继续下降并低于去年同期水平。从高频数据看,钢铁、水泥、玻璃需求仍然不弱,尽管钢铁库存去化有所弱化,钢铁行业盈利弱化,但钢铁产量增长,水泥价格在高位保持平稳,预计房地产投资仍然不弱。

2、5月份官方制造业PMI回落

5月31日统计局公布5月份PMI数据,制造业官方PMI为49.4%(前值50.1%),低于前值和市场预期的49.9%。5月份PMI走弱,并已低于50的荣枯分界线,从各分项数据上看,亦有明显走弱迹象,尤其是新订单和新出口订单明显走弱,新订单录得49.8(前值51.4),新出口订单录得46.5(前值49.2),5月份中美贸易摩擦愈演愈烈,特朗普政府宣布对中国2000亿美元商品加征的关税由10%上升至25%,对出口造成不利影响。

具体可参考我们对5月份PMI的点评报告。

政策面

1、房地产融资政策收紧

5月31日,21世纪经济报道记者从数位接近监管的人士处获悉,监管部门将收紧部分房企公开市场融资,包括债券及ABS产品。

2、国新办发表《关于中美经贸磋商的中方立场》白皮书

6月2日国务院新闻办发表了《关于中美经贸磋商的中方立场》白皮书,全面介绍中美经贸磋商基本情况,阐明中国对中美经贸磋商的政策立场。

白皮书认为,美国挑起对华经贸摩擦,加征关税措施损人不利己,贸易战没有给美国带来所谓的“再次伟大”,还将损害各方利益。中国再次强调,经贸协议必须是平等、互利的,在涉及中国核心利益的重大原则问题上决不会让步。双方达成协议的前提是美国取消全部加征关税,采购要符合实际,同时确保协议文本平衡,符合双方共同利益。

3、央行有关负责人就包商银行被接管答记者问

6月2日晚,央行官网公布了央行有关负责人就包商银行被接管答记者问,央行有关负责人表示“市场上有人担心,接管包商银行后,是否会有其他机构也被接管,请大家放心,目前还没有这个打算。如果哪个机构需要流动性支持,或增资扩股,完全可以通过市场化方式进行。当前金融市场流动性总体充裕,金融风险总体可控,我们有信心坚决维护金融体系的稳定。”

该负责人还表示,“当前,人民银行货币政策工具丰富,我们将根据市场情况合理搭配、充分运用。在深化金融供给侧结构性改革过程中,人民银行将把支持中小银行发展作为重要内容,不断丰富支持工具,加大政策力度,不断提高中小银行服务实体经济的能力。”

三、固定收益投资策略

1、利率债

5月份PMI数据低于预期,且跌至荣枯线以下,经济下行的压力加大,新订单、新出口订单显著回落,逆周期调节政策弱化、贸易战愈演愈烈等因素对国内、国外需求造成不利影响。从通胀的情况,时令瓜果蔬菜上市,通胀的压力已趋缓,5月下旬国际原油价格大幅下跌,PPI回落。经济增长和通货膨胀等基本面因素对债市有利。

但包商事件引发的商业银行资产负债结构调整,短期看对债市不利。打破同业刚兑之后,各家机构都在梳理交易对手,对那些信贷资产质量较差、同业负债来源占比高、公司治理存在瑕疵、财务披露质量差的交易对手保持谨慎,同业存单、大额存款发行量大幅收缩。6月2日晚间央行公告安抚市场情绪,此举将打消市场的疑虑,显著改善同业之间的风险偏好。从维护金融稳定,防范系统性金融风险和角度看,央行的表态较为及时,但是包商银行存单打破刚兑事件依然给市场一个深刻的警醒,同业生态重构仍将继续。城商行、农商行通过同业负债作为资金来源扩张投资类资产的模式将会被抑制。

总体而言,当前国内经济下行压力加大,通胀上行压力缓解,此外我们也注意到外围股市大跌,美债收益率大幅下行,这些因素均对债市有利。上周收益率总体处于震荡态势,10年期国债中债估值收益率相比前一周下行4bp至3.27%,10年期国开中债估值略有上行1bp至3.70%,央行安抚市场后,收益率有望继续下行。

从流动性看,央行有关负责人2日答记者问中表示“人民银行对6月份影响流动性的各类因素已作了全面估计和充分准备,将根据市场资金供求情况灵活开展公开市场逆回购和中期借贷便利操作,6月17日第二次实施对中小银行实行较低存款准备金率政策还将释放约1000亿元长期资金,有效充实中小银行半年末的流动性”。

尽管仍然存在部分商业银行资产负债结构调整带来的抛压,但我们倾向于认为,债市收益率取决于经济基本面状况,加杠杆、拉久期做平收益率曲线依然值得关注,我们注意到长期限、超长期限的利率债成交活跃度提升,债市的配置价值得到认可。

2、信用债

包商事件对信用利差的冲击并没有完全表现出来,信用利差后续走阔的可能性较大。尽管央行周日晚间安抚市场情绪,但同业生态的重塑仍将继续,城商行、农商行同业负债成本上升,同业负债对应的投资类资产亦存在收缩的压力,从这个意义上看,部分商业银行资产负债结构的调整具有信用收缩的意味,对资质偏弱的发行人融资造成负面影响。信用债的投资仍然需要坚持中高资质。

债市收益率未来仍将受到通胀上行压力、中美贸易磋商、逆周期政策发力等不确定性影响,因而信用债投资仍然维持中短久期。但经济下行压力以及防范金融风险的背景下,资金面持续大幅收紧的可能性亦不大,可维持适度杠杆,并选择业绩改善较明显的行业,博取信用利差进一步下行的利得。

3、转债

中美贸易摩擦仍在进一步升级中,国内经济增长缺乏向上弹性,叠加进入6月后资金面可能呈现季节性紧张,A股市场小幅反弹后持续上行的难度较大,需要密切关注中美贸易磋商进展和市场流动性预期变化,同时需要警惕6月份国内经济数据进一步回落和欧美股市继续下跌的风险。

转债一级发行已于上周重启,由于近期股市波动较大,仍需警惕上市首日破发风险,建议谨慎参与。二级市场方面,建议在保持仓位的同时精选性价比较高的优质个券,重点关注受益于国产替代、自主可控的科技板块、受益于内需扩张的医药、消费板块以及受益于金融供给侧改革的金融板块。

(国金基金:叶伟平)

免责声明:本材料由国金基金编写,未经国金基金事先书面同意,任何机构和个人不得以任何形式更改、传送、复印、复制、刊登、发表或者引用本材料的全部或任何部分。本材料所载的数据、资料及观点仅提供作参考之用,国金基金对这些信息的准确性及完整性不作保证。因使用本材料而导致的直接或间接损失,国金基金不承担任何责任

[1]本文以下图表、数据未经特别说明,均来自于Wind。