2019年3月18日

一、上周市场回顾

1、资金面

税期因素、股市成交活跃度大幅上行,导致资金面在上周趋紧。除周五进行200亿7天公开市场逆回购外,央行没有进行公开市场投放,周六到期的3270亿MLF将顺延至周一。

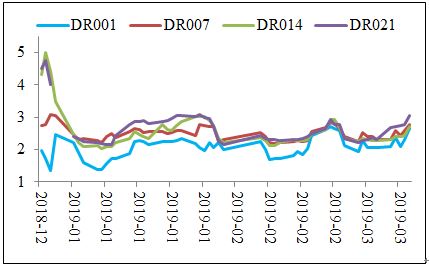

DR001周五收至2.66%,较前一周上行61BP。DR007收至2.76%,较前一周上行43BP。DR014收至2.72%,较上周上行44bp。DR021收至3.05%,较前一周上行75BP。

数据来源:wind[1]

下周有3270亿1年期MLF和200亿7天逆回购到期。

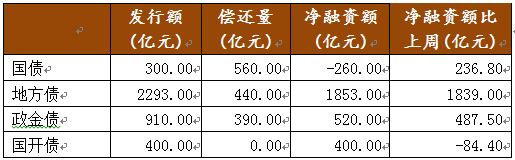

2、利率债

一级市场:国债、国开、政金债、地方债发行量、偿还量、净融资额(与上周比较)。

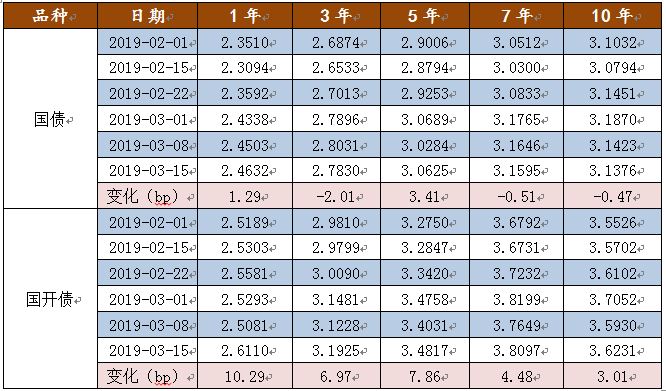

二级市场:

国债期货主力合约T1906全周微跌0.16%。股市、资金面波动、经济数据共同影响利率走势,上周一股市在前一周五大幅下跌的基础上大幅反弹,周三监管明令券商排查配资风险,引发股市调整。周四公布2月份经济数据,投资超预期,国债期货大幅调整,周五总理答记者问,表示政策仍然留有空间,国债期货在大幅下跌后反弹。

总体上看,交易属性较强的国开债估值收益率上行较多,1年期品种受资金面影响较大,收益率上行较多。

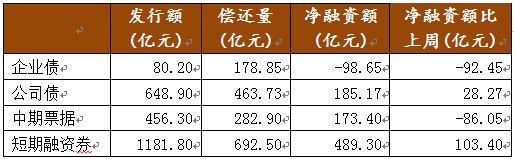

3、信用债

一级市场:非金融企业短融、中票、企业债、公司债发行量、偿还量、净融资额(与上周比较)

二级市场:

信用成交活跃度下降,收益率上行,受税期、股市上涨、地方债发行以及季末等不利影响,短端成交总体偏清淡,银行间质押式回购的成交量明显下行,债市杠杆下降。周二、周三由于资金面转松,成交活跃度相对较高。总体看,短融中票收益率上行,但是城投债受上交所对地方融资平台发行公司债审核条件有所放松的影响,成交活跃,短端高资质受流动性影响收益率上行,而长端收益率总体变化不大,3年期、7年期估值略有下行。

*根据3月15日数据整理

4、可转债

上证综指上周在3000点附近处于震荡态势,全周涨1.75%。监管着眼长远,无论是认可卖空报告,还是明令券商排查配资风险,均有利于股市长期健康发展。当前股市配资金额并不高,但是监管防患于未然,有利于行情持续演绎。地产、建材、大消费板块上涨,计算机、通信、电子、农林牧渔板块跌幅较大。

中证转债指数周五收于323.71,涨1.35%。

二、本周市场展望

1、经济基本面:统计局公布2月份重磅经济数据

统计局公布2月份重磅经济数据,固定资产投资累计增速回升至6.1%(前值5.9%),其中房地产投资累计增速11.6%(前值9.5%)。社会消费品零售总额累计增速下滑至8.2%,去年12月份为8.98%,但从当月同比的情况看,从去年11月份的8.1%回升至8.2%。

从供给端看,统计局第一次公布剔除春节因素的工业增加值当月同比为6.1%,比去年12月5.7%的增速加快0.4%。发电量、原煤产量增速较低,但是需要注意的是,去年2月份受天气严寒,导致发电量、耗煤量大,存在高基数效应,而从钢铁产量和库存看,下游需求仍然较强劲,今年钢铁库存在春节后第四周开始去化,社会库存总量较去年低,去化的绝对量与去年相当,但产量却比去年高,2月份粗钢累计增速同比达到9.2%,下游用钢需求并不弱。

总体上看,2月份数据显示供需并不弱,房地产投资超预期、基建投资企稳回升,消费低位企稳,这些迹象显示经济企稳的端倪。前期公布的2月份社融数据、进出口数据大幅低于预期,我们认为数据显著受到春节因素的影响,导致预期差。前瞻性地看,3月份地方债放量发行、财政存款投放、信用债发行增多、信贷投放节奏回归正常等因素都可能使得社融延续回升的态势。而出口同样会受到春节因素,出现超预期的情况。去年春节较晚,节后因素对出口的负面影响延续到了3月份,而今年春节较早,节后因素的负面影响在2月份集中兑现了。

2、政策面:李克强总理答记者问

3月15日,国务院总理李克强在北京人民大会堂会见中外记者并答记者问。

3月5日李克强总理向全国人大做政府工作报告,报告回顾了2018年的主要工作,阐述了2019年经济社会发展总体要求和政策取向,并就2019年政府重点工作任务做出安排。我们注意到如下几点:

首先,面对经济下行压力,李克强总理称不搞量化宽松,“大水漫灌”,而是通过激发市场活力,来顶住下行压力。同时,在财政政策、货币政策上还留有政策空间,例如今年提高赤字率0.2%,而且还可以运用像存款准备金率、利率等数量型或价格型工具。李克强总理强调,“这不是放松银根,而是让实体经济更有效地得到支持。”

其次,关于减税导致财政收入下降的问题,李克强总理称,“我们的办法是,政府要过紧日子,不仅要压缩一般公共预算的支出,而且增加特定的金融机构和央企上缴利润、进入国库,并把长期沉淀的资金收回。通过这些举措,我们筹集了1万亿元资金。”

再次,李克强总理并未回应记者关于取消房地产限制和降低基准利率等问题。

三、固定收益投资策略

1、利率债

上周利率处于震荡走势,上证综指在经历大幅上涨之后,在3000点的位置横盘,前瞻性地看,债市面临的不确定较大。我们上一期周报中认为股债“跷跷板”,寻找预期差是当前策略的主题,经济数据短期的细微变化导致的人心波动都较大,2月份社融、进出口数据大幅不及预期导致股市调整、债市收益率下行,而上周公布的供需基本面数据显示经济有企稳的端倪,需要密切跟踪3月份经济数据的情况。

而从资金面上看,上周李克强总理关于存款准备和利率的表述引发了市场关于进一步货币宽松的遐想,但是需要注意的是,总理是在阐述面对经济下行的政策工具,运用存款准备金率、利率等政策工具的前提是经济下行的压力加大。而当前政策的重心在于激发市场活力,疏通货币传导,我们认为进一步宽货币的空间不大。

上周10年期国债中债估值收益率基本维持在3.14%,10年期国开中债估值收益率上行3bp至3.62%,债市处于震荡格局,相应的策略是:(1)对于交易型账户,当前面临的不确定较多,基调上偏防御,降低杠杆,压缩久期,把握调整后的机会。资金面受季末因素影响,存在较大的不确定性;经济基本面有企稳的端倪,需要关注高频数据和3月份经济数据的情况;上证综指在3000-3200之间震荡,交易活跃,监管层给股市降温、查配资意在股市长期健康发展,防患于未然;(2)对于配置型账户来说,尽管收益率跟随股市涨跌有所波动,但当前仍然处于历史前20%的分位水平,收益率易上难下,配置价值不高。

2、信用债

由于存在季末资金面的隐忧,使得短久期、高资质的收益率水平和利差分位数处于相对较高的水平,其价值已经凸显。上周股市调整,但是债市亦没有表现出强劲,季末因素、2月份经济数据显示经济企稳的端倪都使得债市开始谨慎。信用债等待调整后的介入机会,无风险利率上升、信用溢价下降将是信用扩张周期的特征,适度信用下沉是可取的策略。上交所对地方融资平台发行公司债审核条件有所放松,城投债收益率总体保持稳定,但是房地产税的推进对资质较弱、对土地财政依赖较重的城投不利,资质下沉需要对此保持谨慎。

3、转债

上周转债市场在正股的带动下短期震荡加大,虽然转债指数小幅上扬,但成交量出现下滑,权益市场开始分化。目前权益市场仍然活跃,板块轮动明显,并不缺乏主题性机会,且市场情绪并未受到明显压制,基本面的影响开始加大,春节后涨幅较大且没有基本面支撑的高价个券风险开始加大。短期内关注前期走势相对较弱,存在补涨空间的周期类行业转债,主要原因在于基本面下行趋势缓和、稳增长政策逐步落地,以及板块的轮动效应。后续依然看好军工、计算机、电子、大消费板块。

(国金基金:叶伟平)

免责声明:本材料由国金基金编写,未经国金基金事先书面同意,任何机构和个人不得以任何形式更改、传送、复印、复制、刊登、发表或者引用本材料的全部或任何部分。本材料所载的数据、资料及观点仅提供作参考之用,国金基金对这些信息的准确性及完整性不作保证。因使用本材料而导致的直接或间接损失,国金基金不承担任何责任

[1]本文以下图表、数据未经特别说明,均来自于Wind。